Bienes Sustitutos Perfectos

Bienes Sustitutos Perfectos

Los bienes sustitutos perfectos son aquellos que pueden satisfacer la misma necesidad de igual forma. Un consumidor percibe a un bien sustituto como capaz de ser usado en lugar de otro.

Deficiones de los términos de economía.

Los bienes sustitutos perfectos son aquellos que pueden satisfacer la misma necesidad de igual forma. Un consumidor percibe a un bien sustituto como capaz de ser usado en lugar de otro.

El Efecto Desplazamiento es un fenómeno que se produce cuando el gobierno aumenta el gasto público, absorbiendo recursos que hubiesen estados destinados al sector privado de no haber intervenido el gobierno. El efecto desplazamiento también se denomina efecto expulsión o crowding-out.

Por ejemplo, si el gobierno aumenta el gasto público financiándose con deuda, puede estar desplazando fondos que hubiesen estado destinados a inversión privada.

El concepto de capitalización se refiere al aumento del capital durante un período de tiempo determinado. Las inversiones financieras se actualizan mediante una tasa de interés, que puede ser mensual, anual, etc. El interés se calcula teniendo en cuenta un determinado capital. El hecho de adicionar el interés corrido hasta la fecha, al capital, se denomina capitalización.

La nota de crédito es un documento comercial que emite un vendedor para informarle a un comprador de un aumento de su crédito. Esto significa que la deuda del comprador ha disminuido, o bien que el saldo a favor del comprador ha aumentado.

La nota de crédito se usa usualmente cuando se producen devoluciones, para corregir errores de facturación.

La Teoría de las Partes Interesadas afirma que en la economía moderna, las empresas obtendrán un mejor rendimiento si tienen en cuenta los objetivos de todas las partes interesadas (clientes, proveedores, sociedad) y no solo los intereses de los accionistas.

Edward Freeman desarrolla la Teoría de las Partes interesadas en su clásica publicación Strategic Management: A Stakeholder Approach (Freeman, 1984).

Las partes interesadas se clasifican en internas y externas. Las partes interesadas internas son:

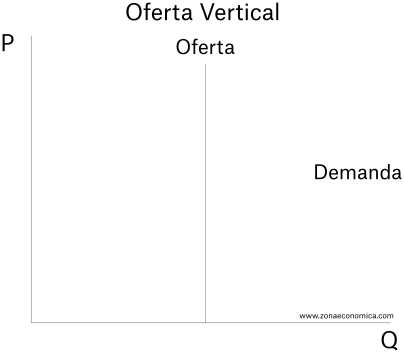

La oferta vertical representa una situación en la que la cantidad ofrecida es siempre la misma, independientemente del precio. Se denomina oferta perfectamente inelástica porque la variación en la cantidad ofrecida es cero, ante cualquier variación del precio.

Recordemos que la elasticidad se define como la variación proporcional en la cantidad dividida la variación proporcional en el precio.

La gran depresión fue la crisis económica mas importante de la historia moderna occidental. En 1929, los precios de las acciones de Wall Street se derrumbaron y luego colapsan todos los sectores de la economía norteamericana. La crisis se extendió rápidamente a todo el mundo. La pobreza y el desempleo aumentaron rápidamente. El descontento social era generalizado.